.jpeg)

ঢাকা-বেইজিংয়ের মধ্যে ৯ চুক্তি ও সমঝোতা স্মারক স্বাক্ষর

বেইজিং: বাংলাদেশ ও চীনের মধ্যে অর্থনৈতিক ও প্রযুক্তিগত সহযোগিতার বিষয়ে একটি চুক্তি এবং আটটি সমঝোতা স্মারক স্বাক্ষরিত হয়েছে।প্রধান উপদেষ্টার চারদিনের চীন সফরের আজ তৃতীয় দিনে দুই দেশের মধ্যে এই দ্বিপাক্ষিক...

নিউইর্য়কে পরানে আগ্রাবাদের মিলনমেলা

ম্যানহ্যাটাননিউইর্য়কের কুইন্সের আল আকসা হলরুমে গত ১৩ই সেপ্টেম্বর, শুক্রবার, অনুষ্ঠিত...

তীব্র শরণার্থী সংকটে নিউইয়র্ক

ম্যানহ্যাটাননিউইয়র্ক অঙ্গরাজ্য শরণার্থী সংকটের মুখে পড়েছে। নিউইয়র্ক সিটির মেয়র এরিক...

শেষ হলো টাইম টেলিভিশনের মাসব্যাপি দ্যা লাইট অব দ্যা কুরআন এর আসর

কুইন্সমাহে রমজান উপলক্ষে টাইম টেলিভিশন আয়োজিত ক্বেরাত কম্পিটিশন ‘দ্যা লাইট...

নিউইয়র্কে সাত হাজারের বেশি নার্সের ধর্মঘট

ম্যানহ্যাটাননিউইয়র্ক শহরের সবচেয়ে বড় দুটি হাসপাতালের সাত হাজার একশ নার্স...

নিউইয়র্কে বন্দুকধারীর গুলিতে পুলিশ কর্মকর্তা নিহত

ব্রুকলিনএকজন বন্দুকধারীর গুলিতে নিউইয়র্কের পুলিশ কর্মকর্তা আদিদ ফায়াজ চিকিৎসাধীন অবস্থায়...

থাইল্যান্ড, মালয়েশিয়ার প্রধানমন্ত্রী ও ফিনল্যান্ডের প্রেসিডেন্টের সঙ্গে প্রধান উপদেষ্টার বৈঠক

বাংলাদেশ - ২ মাস আগেথাইল্যান্ডের প্রধানমন্ত্রী পাইতংতার্ন সিনাওয়াত্রা ও মালয়েশিয়ার প্রধানমন্ত্রী আনোয়ার ইব্রাহিমের সঙ্গে বৈঠক করেছেন বাংলাদেশের প্রধান উপদেষ্টা অধ্যাপক ড. মুহাম্মদ ইউনূস। মঙ্গলবার...

ব্রাউন সুগার বা বাদামি চিনি খাওয়া কি ভালো

ব্রাউন সুগার বা বাদামি চিনিও একরকমের গুড়। আরও সহজ করে বললে, গুড় ও সাদা চিনির সমন্বয়ে তৈরি হয় বাদামি চিনি।...

মাথাব্যথা মানেই কি দৃষ্টির সমস্যা

মাথাব্যথা হয় না, এমন লোক খুব কমই পাওয়া যাবে। প্রাথমিক অবস্থায় মাথাব্যথার জন্য কেউ বিশ্রাম নেন বা একটু চা পানে...

মেরুদণ্ডের গড়ন বদলে দিতে পারে যে বাতরোগ

পিঠ, ঘাড় বা কোমরব্যথা খুব সাধারণ এক সমস্যা। পরিণত বয়সে এ রকম ব্যথা হয়নি, এমন মানুষ খুঁজে পাওয়া মুশকিল। এ...

কিশোর বয়সে অসংক্রামক রোগ কেন বাড়ছে

মোটাদাগে আমাদের রোগগুলোকে দুই ভাগে ভাগ করা যায়—সংক্রামক ও অসংক্রামক। জীবাণু দ্বারা আক্রান্ত হয়ে যেসব রোগ হয় এবং একজন থেকে...

২০২৪: সবচেয়ে বেশি আলোচিত সমালোচিত ‘পুলিশ’

সুদীপ অধিকারী

বাংলাদেশ পুলিশ। সাধারণ মানুষের মধ্যে থেকে সমাজের আইনশৃঙ্খলা পরিস্থিতির সামঞ্জস্য রাখতে সবচেয়ে বেশি কাজ করে এই বাহিনী। তবে বিগত সরকারের...

প্রেসিডেন্ট নির্বাচনে প্রার্থীদের খরচ কত? কিভাবে কোত্থেকে আসে অর্থ?

নির্বাচনী প্রচারণা একটি গুরুত্বপূর্ণ কর্মযজ্ঞের অংশ। যেহেতু পলিটিক্যাল পার্টি দেশকে পরিচালনা করবে, এবং সেটা নির্বাচনের মাধ্যমে। সেই পলিটিকাল পার্টি বা...

কমলাকেই সমর্থন দিল নিউইয়র্ক টাইমস

নিউইয়র্ক টাইমসের সম্পাদকীয় বোর্ড আসন্ন মার্কিন নির্বাচনে ডেমোক্র্যাটিক প্রেসিডেন্ট প্রার্থী...

প্রেসিডেন্ট নির্বাচন: সহিংসতার শঙ্কায় বিভিন্ন রাজ্যে কড়া নিরাপত্তা

প্রেসিডেন্ট নির্বাচনের পক্ষে ভোটদান চলছে। এরই মধ্যে, সাত কোটি ৭০...

কমলা হ্যারিস ৬টি সুইং স্টেটে টপকে গেলেন ট্রাম্পকে

যদিও ব্যবধান খুব বেশি বিস্তৃত নয়, নতুন জরিপে দেখা যাচ্ছে...

যুদ্ধবিরতির প্রস্তাবে রাজি পুতিন, তবে দিলেন শর্ত!

এশিয়া - ৩ সপ্তাহ আগেনিউজ ডেস্ক: রাশিয়ার প্রেসিডেন্ট ভ্লাদিমির পুতিন বলেছেন, ইউক্রেনে যুদ্ধবিরতি নিয়ে যুক্তরাষ্ট্রের প্রস্তাবে রাশিয়া সম্মত। তবে যেকোনো যুদ্ধবিরতিতে সংঘাতের মূল কারণগুলোর সমাধান করতে হবে।। এ ছাড়া অনেক বিষয় নিয়ে বিস্তারিতভাবে আলোচনা...

দুর্নীতি মামলার রায়ের বিরুদ্ধে ইমরান ও বুশরা বিবির আপিল

আল–কাদির ট্রাস্ট দুর্নীতি মামলার সাজার রায়ের বিরুদ্ধে আপিল করেছেন পাকিস্তানের সাবেক প্রধানমন্ত্রী ইমরান খান ও তাঁর স্ত্রী বুশরা বিবি। ইসলামাবাদ...

চরম আবহাওয়ায় ২০২৪ সালে বাংলাদেশি সাড়ে ৩ কোটি শিশুর পড়াশোনা বিঘ্নিত: ইউনিসেফ

বাংলাদেশ - ২ মাস আগে

চরম আবহাওয়ার প্রভাবে ২০২৪ সালে সাড়ে ৩ কোটি বাংলাদেশি শিশুর পড়াশোনা ক্ষতিগ্রস্ত হয়েছে। বৃহস্পতিবার এ তথ্য জানিয়েছে জাতিসংঘের শিশুবিষয়ক সংস্থা ইউনিসেফ। ৮৫টি দেশের তথ্য হালনাগাদ করে সংস্থাটি জানিয়েছে, চরম আবহাওয়ার...

হাসিনার উচ্চ প্রবৃদ্ধির বয়ান পুরোটাই ‘ভুয়া’

ক্ষমতাচ্যুত বাংলাদেশের সাবেক প্রধানমন্ত্রী শেখ হাসিনা দেশের উচ্চ প্রবৃদ্ধি নিয়ে...

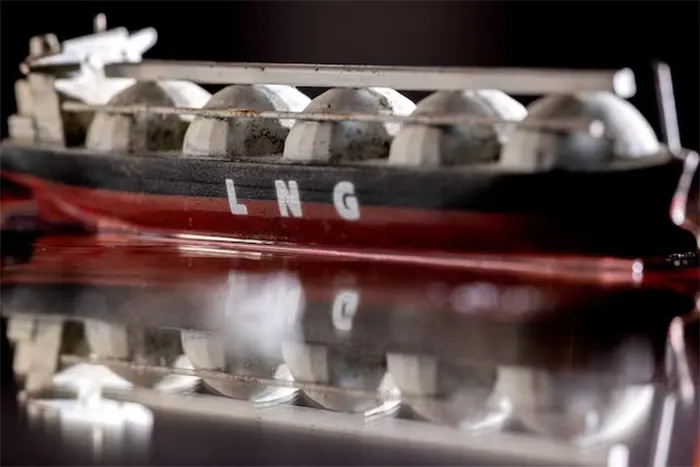

মার্কিন কোম্পানি থেকে বছরে ৫০ লাখ টন এলএনজি ক্রয়ের চুক্তি বাংলাদেশের

বাংলাদেশের কাছে বছরে ৫০ লাখ টন তরলীকৃত প্রাকৃতি গ্যাস (এলএনজি)...

চার নারী জিম্মি ফিরলেন ইসরাইলে

যুদ্ধবিরতির অংশ হিসেবে হামাসের হাতে থাকা জিম্মিদের মধ্যে আরও চারজনকে...

আইসিসিতে গ্রেপ্তারি পরোয়ানা চাওয়াকে রাজনৈতিক উদ্দেশ্যপ্রণোদিত আখ্যায়িত করল তালেবানরা

আন্তর্জাতিক অপরাধ আদালতে (আইসিসির) তালেবান সরকারের বিরুদ্ধে গ্রেপ্তারি পরোয়ানা চাওয়ায়...

পাকিস্তানের সঙ্গে সরাসরি ফ্লাইট চালুর ঘোষণা বাংলাদেশের

এশিয়া - ২ মাস আগেদ্বিপাক্ষিক সম্পর্ক জোরদারের লক্ষ্যে পাকিস্তানের সঙ্গে সরাসরি বিমান পরিষেবা চালুর পরিকল্পনার কথা জানিয়েছেন সেখানে নিযুক্ত বাংলাদেশের হাইকমিশনার মোহাম্মদ ইকবাল হুসেইন।...

ফোনে কী কথা হল মোদি-ট্রাম্পের

মার্কিন প্রেসিডেন্ট ডনাল্ড ট্রাম্পের শপথ গ্রহণের পর তার সঙ্গে প্রথমবার...

জর্ডান ও মিশরের প্রতি আরও ফিলিস্তিনিকে গ্রহণের পরামর্শ ট্রাম্পের

জর্ডান ও মিশরকে আরও ফিলিস্তিনিদের গ্রহণ করার পরামর্শ দিয়েছেন মার্কিন...

তালেবান সরকারের সঙ্গে সম্পর্কোন্নয়নে কাবুলে ইরানের পররাষ্ট্রমন্ত্রী

আফগানিস্তানের সঙ্গে সম্পর্ক জোরদার করতে রোববার কাবুল সফর করেছেন ইরানের...

অবশেষে উত্তর গাজায় ফিরতে শুরু করেছে বাস্তুচ্যুত ফিলিস্তিনিরা

অবশেষে নিজ বাসভূমিতে ফিরতে শুরু করেছে ফিলিস্তিনিরা। যুদ্ধবিরতির চুক্তি অনুযায়ী...

বায়ার্নের বিদায়ের দিনে জীবনের প্রথম লাল কার্ড দেখলেন নয়্যার

জার্মান কাপের সর্বোচ্চ ২০ বারের জয়ী দল বায়ার্ন মিউনিখ আবারও শেষ ষোলো থেকে বিদায় নিয়েছে। লেভারকুজেনের কাছে ১-০ গোলে হারের...

মায়োর্কাকে উড়িয়ে দিয়ে জয়ের ধারায় ফিরলো বার্সেলোনা

স্পোর্টস ডেস্ক

স্প্যানিশ লীগে তিন ম্যাচে জয়খরার পর বড় জয় পেয়েছে বার্সেলোনা। মায়োর্কাকে ৫-১ গোলে উড়িয়ে দিয়ে শিরোপার দৌড়ে নিজেদের এগিয়ে রাখলো...

ক্যারিয়ার সেরা র্যাঙ্কিংয়ে নাহিদা

আয়ারল্যান্ডকে ধবলধোলাই করার সিরিজটা বলা যায় দুই ব্যাটার শারমিন আক্তার...

ওয়েস্ট ইন্ডিজকে ২৮৭ রানের লক্ষ্য দিয়েছে বাংলাদেশ

ওয়েস্ট ইন্ডিজকে ২৮৭ রানের লক্ষ্য দিয়েছে বাংলাদেশ। জ্যামাইকার কিংস্টন ওভালে...

এই প্রথম হকি বিশ্বকাপে বাংলাদেশ

মঙ্গলবার ওমানে চলমান যুব এশিয়া কাপে থাইল্যান্ডকে ৭-২ গোলে হারিয়েছে...

ভালোবাসা, হাসি আর একটু বিশৃঙ্খলার গল্প ‘নেক্সট ডোর নেইবার’

স্টাফ রিপোর্টার

গল্পটা ভালোবাসা, হাসি আর কিছুটা বিশৃঙ্খলারও। আদনান এলোমেলো আর কিছুটা দায়িত্বহীন ব্যাচেলর। প্রতিবেশী বিপাশার সঙ্গে ধীরে ধীরে হয় বন্ধুত্ব। আদনান...

তৃপ্তি নন, ‘আশিকি ৩’-এ দেখা যাবে এই দক্ষিণি নায়িকাকে

আগেই জানা গিয়েছিল, অনুরাগ বসুর নতুন সিনেমায় দেখা যাবে কার্তিক আরিয়ানকে। পরে জানা যায়, ‘আশিকি’র সিকুয়েল হবে ছবিটি। এই ছবিতে...

অসুস্থ হয়ে হাসপাতালে ভর্তি, কী হয়েছে শাকিরার

কিছুদিন আগেই শুরু হয়েছে শাকিরার নতুন কনসার্ট ট্যুর। এর মধ্যেই গুরুতর অসুস্থ হয়ে পড়লেন কলম্বিয়ান গায়িকা। শুধু তা–ই নয়, পেটের...

মেহজাবীনের বিয়ে: সেই গুঞ্জনই সত্যি হলো

লাক্স তারকাখ্যাত অভিনয়শিল্পী ও মডেল মেহজাবীন চৌধুরী প্রেম করছেন। পরিচালক ও প্রযোজক আদনান আল রাজীব তাঁর প্রেমিক। মেহজাবীন ও রাজীবের...

পর্দায় যখন তুমি এলে, মুগ্ধ হয়ে শুধুই তোমাকে দেখেছি...

ভালোবাসা দিবসে ভারতের প্রেক্ষাগৃহে মুক্তি পেয়েছে ভিকি কৌশল ও রাশমিকা মান্দানার সিনেমা ‘ছাবা’। শিবাজি সাওয়ান্তের মারাঠি উপন্যাস ‘ছাবা’ অবলম্বনে নির্মিত...

মানুষ উপদেশ শুনতে পছন্দ করে না : তাহসান

‘ফ্যামিলি ফিউড’ ফ্র্যাঞ্চাইজি নিয়ে এসেছে বঙ্গ। এনটিভিতে প্রচারের পর এটি বঙ্গ অ্যাপেও দেখা যাচ্ছে। টান টান উত্তেজনায় ভরা পারিবারিক বিনোদনমূলক...

.jpeg)

.jpeg)